Cet article est un peu spécial car c’est avant tout un outil utilisable publiquement. L’article en lui-même n’est là que pour l’introduire et expliquer les détails.

Introduction

J’ai récemment eu besoin de faire des calculs pour un prêt immobilier et j’ai eu assez de mal à trouver un simulateur « potable » (facile d’utilisation etc), hormis ceux des banques et autres institutions financières qui évidemment vous demandent plein d’infos personnelles pour vous rappeler (ils ne vont pas vous laisser faire une simulation et vous en tirer comme ça !). Donc en voici un, gratuit, simple et qui ne fuite pas vos données car tous les calculs sont effectués sur votre machine, en aucun cas sur mon serveur. Donc je ne saurais même pas que vous avez regardé ce que donne un prêt d’un million pour un rêve coupable de quelques minutes (c’est bien de rêver ne vous inquiétez pas) !

En plus de pouvoir simuler un crédit (que ce soit immobilier, conso ou autre évidemment et d’ailleurs à noter que les taux d’intérêts négatifs sont supportés), il permet aussi de calculer ce qu’une épargne peut vous rapporter au fil du temps, puisque ce n’est pas si simple à faire sur plusieurs années. Encore plus lorsque le taux d’épargne s’applique sur les gains des années précédentes (ce qui arrive le plus souvent), sans compter s’il y a en plus un versement mensuel de votre part… En bref cet outil peut vous permettre de répondre à des questions comme : « En combien de temps mon capital va être multiplié par 2 si je ne verse rien de plus ? » Etc.

Bon en fait pour cette question je vous donne déjà la réponse car il existe une technique simple pour s’en rapprocher : divisez 70 par le taux d’épargne et vous aurez une très bonne approximation du nombre d’années nécessaires pour doubler. Si si vraiment ça fonctionne ! Par exemple à un taux net de 7% (introuvable de nos jours malheureusement, en dehors des cryptomonnaies), il faut 10 ans. Vous pouvez vérifier avec l’outil !

Vous êtes probablement ici pour le simulateur ! Je ne vais pas m’étaler en explications et « combines » maintenant. Rendez-vous juste en dessous pour trouver les explications détaillées des calculs si ça vous intéresse.

Simulateur de prêt ou d'épargne

Comment calculer les mensualités d’un prêt lorsqu’on connaît la somme empruntée et le taux d’intérêt ?

Pour ceux que ça intéresse parlons d’abord rapidement du taux d’intérêt en lui-même : c’est quoi, comment il est calculé concrètement, pourquoi il peut varier ? Etc.

Pourquoi il y a un taux d’intérêt et qu’est-ce qui le fait varier ? Comment calculer les intérêts d’un emprunt

Les crédits sont la pierre angulaire du capitalisme, notre société, sur lequel elle est entièrement basée. Je ne vais pas m’étaler sur le fonctionnement de ce dernier dans les détails ici, allez plutôt voir cet article si ça vous intéresse. Mais tout le monde sait que crédit rime avec intérêt. On va voir rapidement pourquoi dans le prochain paragraphe.

Pour faire simple : les taux d’intérêts permettent aux banques de se rémunérer et de faire face aux risques de non-remboursement. En effet, un prêt non remboursé par l’emprunteur oblige la banque à détruire la somme correspondante elle-même, c’est une perte sèche pour elle donc. Quand on « efface » la dette de quelqu’un ou d’une entreprise c’est l’organisme rattaché qui le paie dans la réalité, sinon on aurait une inflation gigantesque. Les banques fonctionnent parce que le taux de défaut est statistiquement stable (hors grosse crise soudaine) et est pris en compte dans leur modèle de rentabilité, tout comme une charge d’une entreprise classique. Un crédit n’est qu’un mécanisme pour se faire payer à l’avance, ce n’est pas de la magie qui fait apparaître de l’argent durablement. Allez lire l’article dont je viens de mettre le lien si ce n’est pas clair.

Qu’est-ce qui détermine le taux d’un crédit ? Pourquoi on n’est pas loin de taux à 0 en ce moment alors qu’on pouvait trouver du 10% il y a quelques décennies, qui sont encore trouvables dans d’autres pays non Occidentaux ? C’est les banques centrales qui les déterminent à travers ce qu’on appelle le « taux directeur », en fonction de leurs missions et de la situation économique (inflation vs croissance etc, consultez le lien précédent pour plus de détails). Depuis cette base, les banques privées peuvent modifier légèrement le taux des crédits à quelques dixièmes de pourcents près, selon la concurrence ou le dossier de l’emprunteur etc (pour adapter le risque).

Maintenant nous pouvons voir ce qui vous intéresse probablement le plus : comment les intérêts se calculent ? On fait souvent l’erreur de croire qu’il suffit de multiplier la valeur de l’emprunt par le taux (ex: pour un emprunt d’un an de 10.000€ à 10%, on se dit qu’il faut donc rembourser 11.000€). C’est faux ! Au contraire les intérêts se calculent mois par mois, selon la somme restante à rembourser. Le calcul en lui-même est tout simple : on prend le taux annoncé, on le divise par 12 pour avoir le taux mensualisé et on l’applique au restant à rembourser du mois courant. On obtient ainsi les intérêts de ce seul mois, il faut refaire le calcul pour le mois suivant étant donné qu’on aura remboursé du capital en parallèle. Ainsi pour un prêt, peu importe qu’il soit sur une ou plusieurs années, on rembourse toujours plus d’intérêts au début qu’à la fin.

Rappelez-vous, les intérêts permettent surtout aux banques de se couvrir face aux effacements de dettes. En fait les intérêts peuvent être vus comme une sorte d’assurance qui couvre le montant à rembourser. Plus ce montant baisse et moins l’assurance coûte cher, logique non ? D’ailleurs les assurances emprunteurs fonctionnent exactement sur ce même schéma. Ainsi plus un prêt est long (pour un même taux et une même somme), plus il coûte cher à l’emprunteur. Car un prêt plus long expose plus la banque à des chances de non-remboursement du capital. Et c’est sans compter le fait que dans la pratique plus un prêt est long et plus son taux d’intérêt est élevé tout court – c’est principalement pour des raisons d’inflation et du caractère inconnu du futur sur plusieurs décennies.

Là où ça devient vraiment compliqué à calculer c’est lorsque l’on souhaite que l’emprunteur rembourse tout le temps la même somme (et c’est l’extrême majorité du temps le cas). Il faut alors lisser les intérêts et faire en sorte que l’on rembourse moins de « capital » au début. D’où la formule qui arrive enfin!

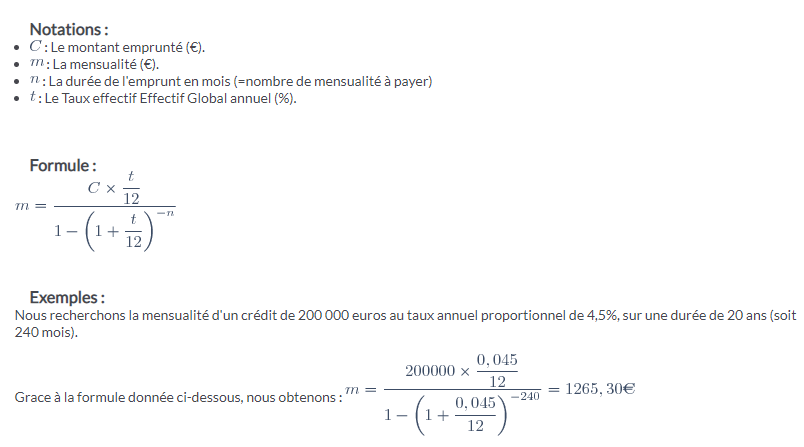

La formule pour calculer les mensualités d’un prêt amortissable

Sans plus attendre, voilà la formule mathématique pour calculer le coût d’un prêt chaque mois, avec un exemple concret :

Et voilà vous savez tout !

Comment calculer le maximum empruntable selon ses revenus, la durée et le taux d’un prêt potentiel ?

Une question que l’on se pose souvent. Or c’est très simple à retrouver, on part de la même formule que dans le point précédent mais en cherchant « C » cette fois. Il suffit d’interchanger les variables comme en cours de Maths au Collège ou au Lycée ! Facile. Cette fois « m » correspond à la capacité de remboursement maximum par mois (ou capacité maximale d’endettement). En France c’est simplement entre 30 et 33% des revenus nets selon le dossier (attention c’est net avant prélèvement à la source, pas après). Le simulateur intègre cette valeur par défaut et vous pouvez la modifier.

Comment retrouver le taux d’un prêt lorsqu’on a les mensualités et la somme empruntée ?

Je ne sais pas si ce cas est très utile mais le simulateur le permet en tout cas. C’est exactement la même formule que dans les points précédents, sauf qu’évidemment on cherche « t » au lieu de « m » ou « C ».

…sauf que l’équation sur laquelle on tombe est insoluble avec nos connaissances mathématiques actuelles cette fois ! Car comprenant une « racine exposant n » (que je sache en tout cas, si vous savez comment faire je suis preneur). Du coup on fonctionne par approximation de la valeur en calculant plein de fois jusqu’à tomber sur le résultat correct, merci à l’informatique de remplir parfaitement cette fonction ! Du coup selon votre machine et ce que vous entrez le calcul peut être en échec, évitez de mettre trop de décimales si ça vous arrive ou essayez d’arrondir les valeurs à la dizaine/centaine la plus proche.

A savoir par ailleurs que cette fonction est la seule du simulateur qui ne supporte pas les taux d’intérêts négatifs. En fait dans le cas où le calcul donne un taux négatif il sera affiché « taux 0 » et vous pourrez deviner que c’est erroné avec la seconde donnée « intérêts à payer », qui n’est qu’un simple calcul entre les 3 champs que vous avez entré (mensualités * durée – montant).

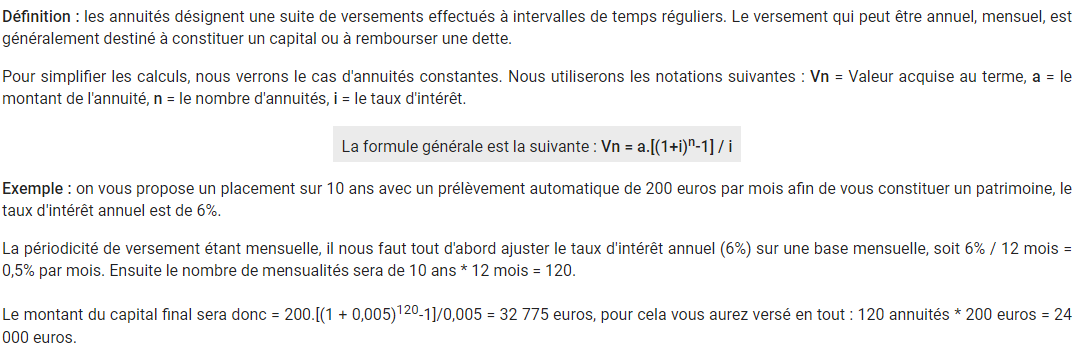

Comment calculer les gains d’une épargne (livret, bourse etc) selon le taux annuel et des virements mensuels ?

Ce calcul-là est différent mais c’est le même principe en soit. La seule difficulté pour calculer les gains d’une épargne sur plusieurs années c’est le fait que chaque année on ajoute les intérêts sur lequel le taux s’applique récursivement, ainsi à terme on gagne bien plus que si les intérêts étaient retirés à chaque fois. On appelle ça les intérêts composés. Attention par contre les modalités dépendent évidemment de ce que vous utilisez. Ici on va prendre en exemple n’importe quel livret en France comme le A, le LDD ou le PEL : le taux est calculé mensuellement et le versement des gains se fait annuellement. Dans d’autres systèmes comme le staking de cryptomonnaies, il est parfaitement possible de trouver des versements journaliers et ainsi un intérêt composé à cette échelle de temps.

Ainsi, partir d’un capital de 1.000€ à un taux de 10% (sans autre versement mensuel) donne 1.100€ la première année (+10% de 1.000), 1.210€ la deuxième (+10% de 1.100, 10€ de bonus !), 1.330€ la troisième (20€ de bonus qui s’ajoutent au 10 de l’année précédente !) et ainsi de suite. Au bout de 10 ans on n’est pas à 2.000€ mais à 2.594€ ! Simple non ? C’est un peu plus compliqué si on y ajoute des versements mensuels mais ça va encore : il faut prendre le taux annuel, le diviser par 12 et l’appliquer chaque mois à la somme en épargne (sans verser les intérêts que l’on vient de calculer). A la fin de l’année la somme de tous ces calculs donne les gains qui sont alors versés, et c’est reparti pour une année.

Cette logique s’applique n’importe où, y compris en assurance vie ou même en bourse, où là on se contentera d’un taux moyen pour faire des estimations puisqu’on ne peut pas savoir à l’avance les gains (ils ne sont pas garantis au contraire d’un PEL par exemple). Ah et attention de bien prendre le taux net et non pas le taux brut selon votre situation, par exemple si vous avez un vieux PEL à 2,5% (ouvert entre 2003 et 2015), le taux net est en réalité actuellement de 2,07% s’il a moins de 12 ans, et passera à 1,75% après ces 12 ans. Pourquoi ? Parce que dès que les intérêts vous sont versés les taxes s’appliquent et sont automatiquement retirées. Par contre si vous êtes en cryptomonnaies prenez le taux brut car c’est seulement lors de la conversion en monnaie réelle que les impôts vont s’appliquer (tout ça peut être assez compliqué eh oui).

Vous pouvez vérifier avec cette fonction le « théorème » que je vous ai présenté dans l’introduction : si vous mettez 1.000€ en capital de départ et 7% d’intérêt avec aucun versement mensuel, vous verrez qu’au bout de 123 mois on atteint 2.000€, soit 10 ans et 3 mois (70 / 7 = 10).

Attention cependant, en réalité comme d’habitude c’est un peu plus compliqué que ça. En fait la comptabilisation dans les livrets fonctionne par quinzaines. Au lieu de compter les intérêts par mois ils sont comptés par tranches de 2 semaines environ. Ainsi si vous versez de l’argent le 2 du mois, il comptera dans les intérêts qu’à partir du 16 (pour seulement la moitié du mois donc). Si vous versez le 16 et après ça ne comptera qu’à partir de la première quinzaine du mois suivant. Chaque année il y a en réalité perte d’un mois sur les intérêts des versements mensuels : la première quinzaine de Janvier, et la dernière de Décembre. C’est pris en compte par le simulateur ici, mais du coup ça fausse un peu les calculs pour d’autres types de placements (bourse etc…), même si ça sera probablement négligeable avec les taux actuels tellement ils sont bas.

C’est pour cette raison que vous pouvez trouver de légères différences avec d’autres simulateurs sur Internet, ils ne calculent pas tous de la même (et bonne) manière. Certains considèrent par exemple que le versement des intérêts est mensuel au lieu d’être annuel. D’autres font parfois de gros arrondis chaque mois ce qui finit par causer des écarts notables sur plusieurs années. Exemple avec le simulateur de la finance pour tous : il n’y a que 11 versements pris en compte pour les intérêts comme ici… mais en fait il n’y a que 11 versements pris en compte tout court, vous ne verrez jamais le 12e comme s’il n’y avait que 11 mois, essayez sur une seule année à taux 0. Au passage ce site est très intéressant sur tout ce qui touche à la finance et le fonctionnement de l’économie, je le recommande malgré cette petite bizarrerie. Si vous préférez le format Youtube je ne puis que recommander l’excellente chaîne Heu?reka.

A noter enfin que ce calcul supporte les taux négatifs comme la plupart des fonctions du simulateur. C’est en effet peut-être quelque chose que l’on va bientôt voir arriver avec certains livrets de notre épargne puisque c’est le reflet direct des taux d’intérêts qui sont de plus en plus bas (avec la crise du covid actuelle certains envisagent des taux d’intérêts négatifs). Vous pouvez donc le simuler ici au cas où.

Combien me faut-il épargner pour atteindre un objectif au bout de 5 ou 10 ans ?

Ce dernier mode est évidemment la même fonction que précédemment mais encore une fois « inversée » au niveau de l’équation. C’est assez courant en effet de se demander combien il faudrait mettre de côté par mois pour atteindre un objectif précis sur x années, en vue d’un achat immobilier par exemple. Comme toujours le taux d’intérêt rend ce calcul compliqué, heureusement que je suis là et qu’il n’y a plus de soucis maintenant !

Conclusion

Et voilà, les prêts et les intérêts en général n’ont maintenant plus aucun secret pour vous ! Si jamais vous constatez un quelconque problème ou bug dans le simulateur, n’hésitez pas à le signaler dans les commentaires et je ferais mon possible pour le corriger.